3月11日,中康CMH通过《新康界》与《第一药店财智》两大新媒体,权威发布2014年中国药品零售市场核心数据。

2014年中国药品零售市场规模2817亿元,较2013年增长9.57%,总体规模及增速基本符合年初的预期,但仍处于弱增长环境之中。个别城市销售规模出现负增长,更大的市场机会下移至三四线及以下城市。

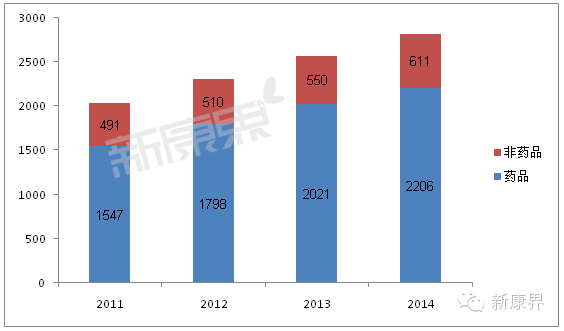

整体规模破2800亿元,非药增速快于药品

根据中康CMH最新发布的中国药品零售市场数据,2014年中国药品零售市场规模2817亿元,较2013年增长9.57%,市场表现基本符合年初预期。其中,药品销售2206亿元,占总体市场的78.31%,同比增长9.15%,增速略高于预期;非药品销售611亿元,占21.69%同比增长11.08%,增速略低于预期水平。由于非药增长仍然快于药品,和2013年相比,药品的份额轻微下降。

非药品品类的增长主要由家用器械和食品两个细分类别带动,婴幼儿配方奶粉和相关类别导入药店销售对食品在药店的高速增长有积极的作用。

图1 2011~2014年零售药品/非药品规模(单位:亿元)

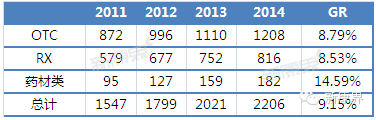

药材类和食品预期增长乐观

在药品市场中,OTC药的销售规模为1208亿元,处方药销售规模816亿元,均高于预期。但药材类的销售规模略低于预期,为182亿元。OTC和处方药增速相当,但药材类的增幅接近15%。药材类的增长驱动力可能来自于两个方面:一是居民保健养生的需求增长,二是贵细药材类价格高,拉动销售规模增长。

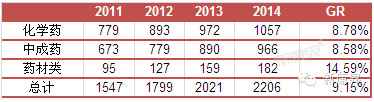

化学药2014年的销售规模为1057亿元,中成药规模为966亿元。中成药和化学药增幅相近,前者同比增长8.78%,后者8.58%。

在非药品市场中,保健品仍是规模最大的品类,器械其次。两者合计占非药市场超过七成份额。这两大品类的药店市场收到电商渠道的分流,增长与往年相比明显放缓。

食品预期增长较为乐观,尽管目前规模较小,但增长异常迅速,是驱动整个非药品增长的主要驱动力。

表1 2011~2014年零售药品OTC/Rx规模(单位:亿元)

表2 2011~2014年零售化学药/中成药规模(单位:亿元)

表3 2011~2014年零售非药细分品类规模(单位:亿元)

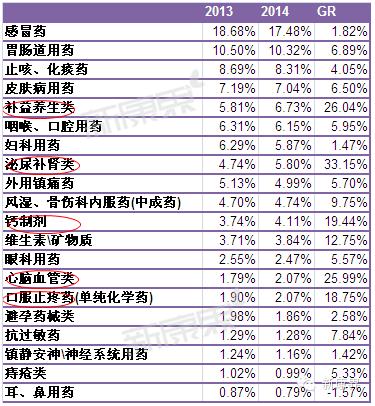

OTC药品市场:常见病用药份额萎缩

感冒药是OTC领域的规模最大品类,2014年市场份为17.48%,与2013年相比下降超过1个百分点,感冒药市场增长不畅的主要原因在于含麻黄碱药物管制政策和基药政策对于人群的分流;胃肠道用药是第二大品类,2014年市场份额为10.32%,与2013年相比份额同样出现下降。

而补益养生类、泌尿补肾类、钙制剂、维生素/矿物质、心脑血管类及口服止疼药(单纯化学药,含氨糖),是OTC市场中销售增长较为突出的几大品类。并且,销售额的增长带动了品类份额的提升。

在上述品类中,补益养生类份额的增长,主要是受重点产品提价影响所致。而泌尿补肾类和心脑血管类增长的原因则可能在于部分产品未进入招标目录和基药目录,份额转移到药店。

表4 2013~2014年OTC品类排名TOP20

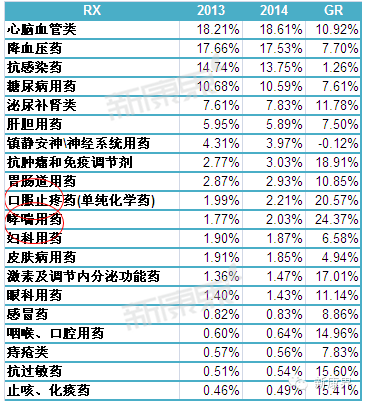

处方药:慢病用药表现突出

在Rx领域,心脑血管类以18.61%的市场份额占据首席之位,2014年市场份额为18.61%。降血压药与心脑血管类份额相近,为17.53%。

抗感染药排名第三,但销售额增长缓慢,市场份额出现明显下降。糖尿病用药紧随其后,市场份额为10.59%%,且销售额增幅快于抗感染药。

哮喘用药的增长也较为突出,2014年市场份额为2.03%,销售额同比增幅为24.37%,是RxTOP20品类中增长最快的品类。

抗肿瘤和免疫调节剂也获得了20.57%的增长幅度,这在很大程度上是由药店新特药的销售来带动的。

表5 2013~2014年Rx品类排名TOP20

三四线及以下城市规模增长空间大

从城市的比较来看,北、上、广、深四个一级市场2014年销售规模均在50亿元以上。但这四大城市的增长都在低于全国总体,其中,北京的销售增速较快,上海市场出现2%左右的萎缩。

在T2城市中,长沙、佛山、成都、哈尔滨、福州和郑州的销售规模增长较快,幅度均在10%以上,而东莞市场则下降6%。

在T3城市中,药店销售规模增长高于10%的城市有长春、昆明、合肥、徐州等10多个城市,扬州是增长最快的城市,增幅超过20%。

而在T4和T5城市中,清远、岳阳、衡阳、安阳、玉溪、开封和靖江的销售规模增长均超过20%。

由此可见,在级别越高的城市,市场的饱和度越高,增长的空间也越小。而在三四线以下城市,市场开发程度较低、且政策相对宽松,药店销售增长的潜力更大。

表6 2013~2014年样本城市销售规模及增速(单位:亿元)